标准来说,一个好的CTOS信用评分将落在697到850的范围内。然而,这并不是一条固定规则,较低的分数不一定意味着是不好的信用评分。 当银行和贷方评估您的贷款申请或新的信贷时,除了您的信用评分外,还可能考虑其他因素。

不过,拥有697或以上的信用评分可能对您非常有利,因为大多数银行和信贷提供商会将您视为主要客户。 良好的信用评分可以增强您获得贷款的机会,让您获得更好的利率和更快的贷款审批等等。

您的信用评分是什么意思?

| 评分 | 它对贷款人意味着什么 |

| |

优秀! 您被贷款人视为优先考虑对象。 |

| |

很好! 您被视为主要客户。 |

| |

不错! 您仍处于高等级,信贷申请机率较高。 |

| |

一般! 您处于低等级,信贷申请机率较微。 |

| |

低! 您的信贷申请比较困难。 |

| |

弱! 您的信贷申请会有影响。 |

| |

由于资料不足,无法给您评分。 |

虽然许多放贷者采用信贷评分以协助他们进行放贷的考量,但每个放贷者都有本身的策略,包括对特定信贷产品的风险水平具有不同的接受程度。因此并没有一个对所有放贷者来说,放诸四海皆准的评分标准,而且放贷者还会采用许多额外因素来决定您实际的利率。

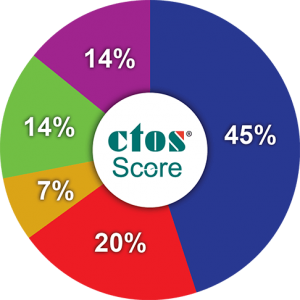

CTOS Score 是如何计算而来的?

CTOS Score 是根据 CCRIS 和 CTOS 数据库的信贷资料所计算而来的评分。决定 CTOS Score 的5大因素:

|

您在过去是否有准时缴付贷款,或曾经拖欠付款 |

信贷融资的数量以及对银行的欠款总数 |

|

您所持有的信贷融资(信用卡或贷款项目)已有多长的时间 |

|

您所持有的贷款种类和信用卡 — 即担保信贷(房屋、汽车贷款)对比无担保信贷(信用卡、个人贷款) |

|

您最近是否有新的信贷融资获得批准 资料来源:银行付款记录 [取自CCRIS, 马来西亚国家银行], CTOS数据库 [法律记录和交易商贸资料]。 |